Tényleg jön a tőkepiaci cunami?

Az Equilor szakértői szerint kockázatos lesz ez az év a pénz- és tőkepiacokon, jelentős mozgásokra kell készülni. 2008-nál is nagyobblesz a gáz???

Hullámzó teljesítményű pénz- és tőkepiaci folyamatokra számít 2016-ban az Equilor Befektetési Zrt., miután a befektetők globális szinten növekvő kockázatokkal szembesülhetnek. A kínai gazdaság lassulása és az alacsony olajár tartósan fennmaradhat, míg az amerikai elnökválasztás rövid távon okozhat bizonytalanságot. Magyarországon ennek ellenére az év első felében pozitív lehet a hangulat, amit a felminősítési várakozások és a kedvező gazdasági folyamatok támogatnak, de hosszabb távon itthon is gyengülésre lehet berendezkedni. A forint enyhén gyengülő pályán mozoghat, év végére az euróval szemben a 320-as szint közelébe süllyedhet. A magyar részvénypiacon elsősorban a Richter és a MOL lehet a befektetők kedvence.

2016 a kockázatkezelés éve lehet a pénzügyi piacokon az Equilor Befektetési Zrt. legfrissebb elemzése szerint, miután a világgazdaság számos területén egyre növekvő kockázatokkal kell szembenézni.

Ennek alapján a független befektetési szolgáltató hullámzó kereskedésre számít az idei évben mind a részvény-, mind a devizapiacokon. Az év során az egyik legfőbb kockázatot a tartósan alacsony szinten mozgó olaj árfolyama jelentheti, ami elsősorban az olajexportőr országok számára okoz komoly kihívásokat. Két fő tényező miatt maradhat tartósan alacsony az árfolyam: egyrészt technológiai okok (olcsóbban kitermelhető amerikai palaolaj megjelenése a piacon), másrészt a kínai gazdasági növekedés lassulása játszanak közre a folyamatokban, így 2017 végére sem valószínű, hogy 45 dollár fölé szökne az árfolyam.

Mindez hosszú távon a komolyan eladósodott olajipari cégek közül többnek a csődjét is magával hozhatja, melynek negatív hatásai a bankszektorban is jelentkezhetnek. A kínai piacokon a gazdasággal kapcsolatos aggodalmak miatt jelentős tőkekiáramlás tapasztalható. A folyamatok hosszabb távon rendezhetik át a kínai kormányzat gazdaságpolitikáját, ami leginkább a fejlődő, délkelet-ázsiai gazdaságokat érintheti negatívan.

Az amerikai gazdaság idén visszafogott tempóban növekedhet, miközben a kínai lassulástól való félelem miatt az amerikai jegybank részéről óvatos monetáris politika várható. A gazdaság kilátásait befolyásolja a novemberi elnökválasztás is, amelynek eredménye globálisan is éreztetheti hatását, hiszen az átalakíthatja a külkereskedelmi-külpolitikai kapcsolatokat és átrajzolhatja a globális pénzpiaci térképet is. Az euróövezet gazdasága a korábbiakhoz képest mérsékelt ütemű, de növekvő tendenciát mutatott 2015-ben, miközben megosztott teljesítmény jellemzi a tagállamokat.

Az Európai Központi Bank (EKB) ambiciózus célkitűzésekkel indult gazdaságélénkítő programja egyelőre csak mérsékelt hatást váltott ki, de a gyengülő euró támogatta a növekedést. Az alacsony kőolajár nem csak az inflációt tartja alacsonyan az euróövezetben, de a fogyasztást és a beruházást is erősíti, emellett a munkaerő-piaci helyzet javulása is támogatja a fogyasztást. Az euró-dollár árfolyamát elsősorban az amerikai és az európai jegybankok egymástól széttartó monetáris politikája mozgatja: az év során az árfolyam továbbra is gyorsan változtathat irányt, de összességében a dollár erősödhet, és az év első felében elérheti a paritást, azaz a két deviza értéke megegyező lehet.

Az Equilor szerint a magyar gazdaság növekedésének fő motorja tavaly az ipar, a kereskedelem, a szálláshely-szolgáltatás, valamint vendéglátás teljesítményének javulása volt. Az év első három negyedévét tekintve a GDP növekedési üteme 2,8 százalékra lassult az első félévben mért 3,1 százalékról, míg az év egészét tekintve 2,9 százalék lehetett. Miután az uniós finanszírozású szállítási beruházásoknál bekövetkezett a vártnak megfelelő visszaesés, egyelőre nem várható előretörés a feldolgozóipari vagy más ipari beruházásokban. Ez pedig kulcskérdés lehet 2016-ban, mivel a fogyasztás dinamikája hosszabb távon már nem tudja ellensúlyozni az uniós finanszírozás csökkenését. Az MNB várakozásai szerint 2016 második felétől élénkülhet a hitelezési aktivitás, amit kiegészíthet a lakáspiac felívelése, de ezen pozitív folyamatokat részben ellensúlyozhatják a külső, deflációs környezetből származó negatív hatások.

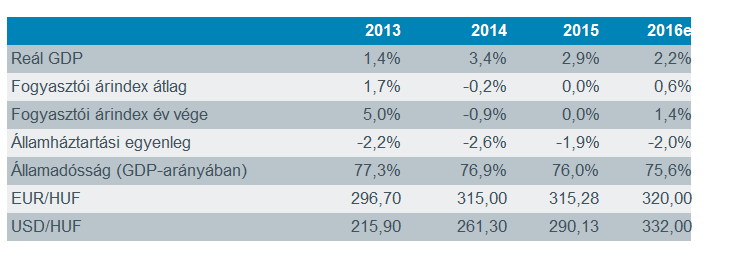

2016-ban az Equilor 2,2 százalékos GDP növekedési ütemmel számol, és egyelőre hosszabb távon sem lát olyan húzóerőt, amely gyors reálkonvergenciát eredményezhetne. Az inflációt hazánkban is elsősorban az olaj tartósan alacsony árfolyama befolyásolja, melynek hatására az 0,6 százalék lehet éves szinten. Az államháztartás hiánya tavaly alacsonyabb, 1,9 százalékos lehetett az előzetesen tervezett 2,4 százalékkal szemben, ami idén 2 százalékra emelkedhet. A folyó fizetési mérleg többlete továbbra is erős, ami támaszt nyújt a forintnak.

Idén akár két hitelminősítőnél is befektetésre ajánlott kategóriába kerülhet Magyarország. Ez a nemzetközi alapkezelők esetében vételi érdeklődést válthat ki a magyar részvények esetében, és rövid távon erősítheti a forint árfolyamát is. Hosszabb távon azonban a tavaly is tapasztalt forintgyengülést több más folyamat támogatja. A kormányzat a jelek szerint arra rendezkedett be, hogy tartósan alacsony marad az alapkamat, és az államadósságot a lakossági megtakarításokból és a banki kötvényvásárlásokból finanszírozza. Ennek megfelelően az elmúlt hónapok 306-317 forintos sávja után az év elején a felminősítési várakozások miatt a sáv erősebbik feléhez közelíthet az euró árfolyama, míg az év végéig folyamatos gyengülés mellett 320 forintig süllyedhet az árfolyam. Az MNB a tavalyi kamatvágási sorozat után tartósan, 2017 végéig a jelenlegi szinten kívánja tartani az alapkamatot. Az Equilor várakozása szerint a lengyel alapkamat a következő hónapokban fél százalékkal csökkenhet. Amennyiben ez és az EKB újabb monetáris lazítása megtörténik márciusban, az az MNB-t nem újabb kamatvágásra, hanem további nem-konvencionális intézkedések bevezetésére ösztönözheti, így az év végén is 1,35 százalékon állhat az irányadó magyar kamatláb.

A részvénypiacokon az európai részvények jobban teljesíthetnek amerikai társaiknál, tekintettel az EKB monetáris programjának alakulására. Az elmúlt évben a BUX a negyedik legjobban teljesítő részvényindex volt a világon, és a kedvezőtlen nemzetközi hangulat, valamint a geopolitikai feszültségek ellenére a magyar részvények továbbra is jól szerepelnek,.ami a magyar piacra irányítja a figyelmet. Egy jelentős globális korrekció azonban a magyar piacot sem hagyná érintetlenül, de az Equilor az első negyedév vonatkozásában optimista, mivel 2016-ban jelentős lehet az átáramlás a lengyel részvényekből a magyar piacra. A magyar részvények közül az idei két kedvenc a Richter és a MOL. A magyar gyógyszercég esetében 6100 forintos, míg az olajrészvény esetében az Equilor 15865 forintos év végi célárral számol, így felhalmozásra, illetve vételre ajánlja a részvényeket.

Az Equilor Befektetési Zrt. makrogazdasági előrejelzései