A cégfelvásárlások közel 60%-át a növekedési kényszer hajtja

A válság után újra fellendült a befektetési kedv, az akvizíciós étvágy, a trend pedig várhatóan folytatódik, hiszen sok likvid tőke halmozódott fel a vállalkozásoknál. Az M27 ABSOLVO az elmúlt 2 év M&A tranzakcióit vizsgáló elemzése szerint a régiónkban felvásárlók 56%-át teszik ki tőzsdén jegyzett vagy pénzügyi befektetői, magántőke háttérrel rendelkező cégek, melyeket alapvetően a növekedési kényszer motivál. Ha organikusan ez nem megy, vagy nem elég gyorsan, akkor pedig vásárolnak.

A válság hatására drasztikusan csökkent a cégeladások és felvásárlások száma, a biztonság lett a prioritás. Az óvatosság a likviditás megerősítésében csúcsosodott ki, a cégek rekordnagyságúra növelték a mérlegükben a pénzeszközök mennyiségét. A válságot követően újra fellendült a befektetési kedv, az akvizíciós étvágy, a 2015-ös bíztató adatok pedig már azt mutatják, hogy a számok meghaladták a válság előtti szintet, a vállalatok döntéshozói pedig egyre kedvezőbben ítélnek meg egy-egy akvizíciós lehetőséget. A befektetők és a szakértők szerint ez a dinamikusan növekvő aktivitás a jövőben is folytatódik, hiszen láthatóan sok befektetésre váró pénz keresi a helyét, miközben folyamatosan növekszik a kínálat. Ennek erősödéséhez az is hozzájárul, hogy valamivel több, mint 25 évvel a rendszerváltás után az „első generációs” cégek tulajdonosai közül sokan nyugdíjba mennének már és szembesülnek az utódlás problémájával, így vevőt keresnek cégükre.

Az M27 ABSOLVO legfrissebb elemzésében a Közép-kelet-európai (CEE) régióban zajló M&A tranzakciókat, vagyis a cégeladásokat, felvásárlásokat vizsgálta meg 2014 és 2016 májusa közötti időszakra vonatkozóan. Az elemzés a horvát, cseh, lengyel, román, szerb, szlovák, szlovén és természetesen a magyar piacokon zajló, 50 millió EUR deal méret alatti akvizíciókra fókuszált.

Az elemzés szerint ebben az időszakban az említett piacokon 50 millió EUR alatt összesen 1138 tranzakció történt, melynek 40%-a Lengyelországban ment végbe. Magyarország a tranzakciószámokat tekintve a 4. helyen áll (84 tranzakció, 7%) Csehországot és Romániát követően. A régióban zajló cégvásárlások 57%-ban országon belül történtek, mindössze 8%-ban a régió országai között, a fennmaradó 36%-ban pedig régión kívülről érkezett az ajánlattevő. Országonként ezek az arányok jelentősen eltérnek egymástól. A magyar cégfelvásárlások több mint felénél – azaz a régiós átlagnál jóval nagyobb arányban – a vevő a CEE régión kívülről érkezett, a legintenzívebb érdeklődés az USA, Németország, Franciaország, az Egyesült Királyság és Ausztria részéről mutatkozik a magyar cégek iránt. Az elemzés kiterjedt az ajánlattevő cégek hátterére, méretére, illetve a tranzakciók típusára is, hiszen jogosan merül fel a kérdés: Kik ezek a felvásárlók? Mit lehet, kell róluk tudni?

Kik és miért vásárolnak cégeket?

A dealek vizsgálata után az M27 ABSOLVO M&A szakértői a következő megállapításokra jutottak a vevők hátterét illetően:

-

A felvásárlók több mint kétharmada nagyvállalat, multinacionális cég volt, 25%-ban pedig tőkealapok, pénzügyi vagy magánbefektetői alapok álltak a vevői oldalon.

-

A felvásárló cégek közel 60%-a tőzsdén jegyzett vagy valamilyen pénzügyi befektető, private equity alap áll mögötte. „Tőzsdei hátterű nagyvállalatokon, illetve olyan cégeken, amelyek mögött valamilyen pénzügyi befektető áll, a növekedési kényszer jellemzően sokkal erősebb, mint egy „átlagos vállalkozásnál”, ezért nyitottabbak és motiváltabbak a cégek felvásárlásában. A növekedési kényszert a hozamelvárások okozzák, mellyel bizony el kell számolni a befektetők, részvényesek felé. Ha organikusan lassabban, drágábban, vagy egyáltalán nem tudják már hozni az elvárt növekedést, akkor „meg fogják venni azt” – tette hozzá Horgos Tamás, az M27 ABSOLVO ügyvezető partnere.

-

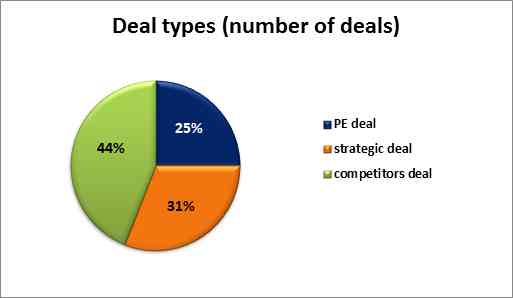

Bár az akvizíciók 44%-ában versenytárs volt a felvásárló cég, 31%-ban szakmai vagy stratégiai együttműködés miatt került sor az M&A tranzakcióra. A stratégiai vevő alapvetően olyan szinergiákat keres, amelyek stratégiai előnyökhöz juttatják; ilyen például a piacszerzés lehetősége, a versenypozíció javítása egy adott piacon, speciális kompetenciához való hozzáférés vagy a méretgazdaságosságból származó előnyök kihasználása. „Habár ez a szám kevésnek tűnhet, ahhoz képest javuló tendencia, hogy a legtöbb eladó azt gondolja, csak egy versenytárs lehet a vevő. Nem így van, sőt, érdemes a versenytársat, mint opciót a legvégére hagyni! A szinergiákat kell vizsgálni, és egy stratégiai partnert, vevőt keresni, aki nem közvetlen versenytárs” – emelte ki Horgos Lénárd, az M27 ABSOLVO partnere.

Lássunk tisztán a pályán

Ha egy cégtulajdonos a cégeladás mellett dönt, fontos, hogy a megfelelő vevőtől a lehető legnagyobb értéket kapja meg a cégéért, ami csak alapos és időben elindított előkészítéssel érhető el, mely során a potenciális vevő hátterét, és bizony saját értékünket, felkészültségünket is érdemes alaposan megvizsgálni.

Horgos Lénárd szerint már első lépésként be kell azonosítani, hogy ki érdeklődhet a cégünk iránt, őt mi motiválhatja, mi a háttere: stratégiai befektető vagy versenytárs? Áll mögötte befektető? Tudnunk kell, hogy a felvásárló számára valójában mi jelenthet majd ÉRTÉKET a cégünkben – a vevőkörünk, a stabil bevétel vagy valamilyen speciális kompetencia?

Meg kell vizsgálni azt is, hogy kik aktívak az adott iparágban, ki és milyen cégeket vásárolt fel, ki tervezhet növekedést akvizíció útján. „Könnyebbé és gyorsabbá teszi a cégeladást, ha már van megalapozott üzleti kapcsolatunk a kiszemelt vevővel. Érdemes felkészülni arra is, hogy ha nagyvállalat vagy multinacionális cég a vevő, lassabban – akár hónapok múlva – reagálnak egy akvizíciós elképzelésre, hiszen lehet, hogy az igazgatósághoz kell beterjeszteni a javaslatot, terveket. Emiatt is fontos, hogy a potenciális vevővel legyen már működő üzleti kapcsolat, hiszen ha már ismernek minket, kevesebb kérdés merülhet fel velünk, a cégünkkel kapcsolatban” – tette hozzá Horgos Lénárd.

Minden vevő, de a nemzetközi és nagyvállalatok különösen transzparens működést várnak el. Ajánlatos tehát – akár szakértő segítségével – átvilágítani a céget, „kivenni a csontvázakat a szekrényből”, rendbe tenni, ha van mit. „Az átvilágítás mindenképp térjen ki a cég valós jövedelemtermelő képességére is! A vevők egy jó része EBITDA alapon akarja a céget értékelni és árazni. „Ám az esetek jelentős részében a pénzügyi beszámolóból olvasható EBITDA különbözik attól, amit a vevő ténylegesen el fog fogadni” – hívja fel a figyelmet Horgos Tamás. A szakértők szerint fontos azt is előre látni, mit vár a vevő azzal kapcsolatban, hogy ki viszi tovább a tevékenységet a tranzakció után. Van-e saját csapata, vagy elvárja, hogy az átvételt követően a tulajdonos vagy a menedzsment csapat is további szerepet vállaljon? Ezeket a szempontokat szintén célszerű már a potenciális vevők azonosításakor megvizsgálni, és elég időt hagyni az esetleges középvezetők kiválasztására, beillesztésére. A fenti elemezés tapasztalatai pedig arra is választ adnak, hogy mely országokból, milyen hátterű vevők lehetnek a legesélyesebb befutók.

Végül pedig ne felejtsük el a családdal is megbeszélni, hogy milyen vételárban gondolkodunk, egyeztessük ennek realitását egy tanácsadóval is, nehogy a végén a tulajdonostársak vagy a családtagok vétózzák meg a cégeladást egy „nem várt támadással”.